700만원까지 세액공제를 받을 수 있는

개인형퇴직연금(IRP)

와 연금저축

계좌의 인기가 좋다. 두 상품은 비슷한 부분이 많아 전문가가 아닌 이상 차이점과 활용방법에 대해 파악하기 어렵다. 노후준비에 효과적으로 활용할 수 있는 방안들을 살펴보자.

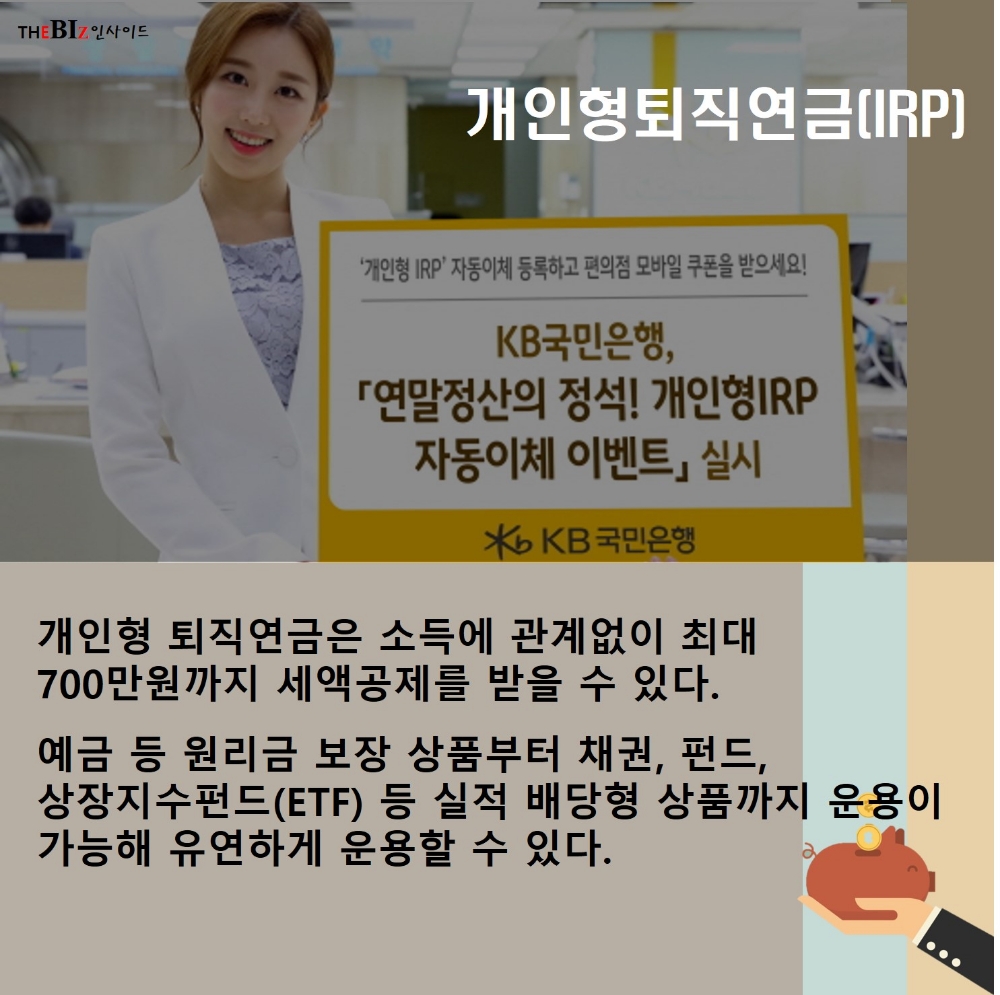

개인형퇴직연금(IRP)

개인형 퇴직연금은 소득에 관계없이 최대 700만원까지 세액공제를 받을 수 있다. 예금 등 원리금 보장 상품부터 채권, 펀드, 상장지수펀드(ETF) 등 실적 배당형 상품까지 운용이 가능해 유연하게 운용할 수 있다.

연금저축

연금저축

은 가입 조건에서 나이, 소득 제한이 없다. 중도 인출이 가능하다.

개인형 퇴직연금과 연금저축

모두 연금 수령시 나이에 비례해 연금소득세가 낮아지는 저율과세 혜택을 받는다. 또 두 상품을 통해 연금 수령을 받게 되면 이자-배당 소득세(15.4%)보다 낮아 세액공제 부분에서 유리하다.

그러나 두 상품 모두 중도 해지 시 세액공제를 받은 금액-운용수익에 대한 16.5%의 기타소득세가 발생하며 연금 수령금액이 연 1200만원을 초과하면 종합 소득세 신고 대상에 포함 돼 월 100만원 이내로 수령금액을 조정해야 한다.

세액공제 한도측면에서는 IRP가 연금저축

보다 유리하다. IRP나 연금저축

계좌는 연간 납입 금액기준으로 13.2%(총 급여 5500만원 이하인 근로자인 경우 16.5%)를 세액공제를 통해 환급 받을 수 있다.

다만 세액공제를 받을 수 있는 한도금액이 서로 다르다. 연금저축

계좌의 경우 최대 300만~400만원 한도로 세액공제를 받을 수 있는 반면, IRP는 연간 700만원으로 더 많이 받을 수 있다. 연금저축

계좌에 400만원을 이미 납입했다면, IRP에 300만원을 납입할 시 연말정산 환급금으로 최대 92만4000원(16.5% 적용 시 115만5000원)을 받을 수 있다.

자산운용측면에서도 IRP가 조금 더 유리하다. IRP는 예금 등 원리금 보장 상품부터 펀드, 상장지수펀드(ETF) 등과 같은 실적배당형 상품까지 거의 모든 유형의 금융상품을 운용할 수 있다. 하나의 계좌로 보험, 신탁, 펀드를 동시에 운용할 수 있다는 장점도 있다.

반면 연금저축

의 경우 상품유형을 분산하고 싶으면 다른 유형의 계좌를 복수로 만들어야 한다. 따라서 IRP는 다양한 금융상품에 대한 포트폴리오 구성으로 연금저축

보다 효율적인 분산투자가 가능하다.

연금저축

과 IRP 모두 노후준비는 물론 절세측면에서 매우 유용한 제도다. IRP와 연금저축

계좌를 함께 활용해 걱정 없는 100세 시대를 만들어 가보자.

차혜린 기자 chadori95@gmail.com